アパート経営をしている方、これからアパート経営を検討している方にとって、法人化のタイミング、メリットデメリットなど気になるものですよね。

個人のままのほうがいいのか、それとも法人化したほうがいいのかわからないのが本音です。

アパート経営をする上で、個人と法人のどちらがいいのか気になる方は多いのではないでしょうか。

アパート経営は、法人化にするさまざまなメリットがある一方、デメリットもあるので、タイミングを見極めて法人化するか決めるようにしてください。

そこで本記事では、アパート経営の法人化についてご紹介します。タイミングやメリットデメリットなど、アパート経営で法人化について悩んでいる方のために、わかりやすく解説します。

目次

アパート経営の個人と法人の違い

アパート経営をする上で、個人と法人の違いはどのようなものでしょうか。

法人化するといっても違いがわからなければ、いまいち法人化する理由がわかりませんよね。

所得税の税率が違う

個人と法人化の違いは、所得税率の違いです。法人の場合は正確には法人税になりますが、これは利益に応じて支払う税金の金額のことになります。

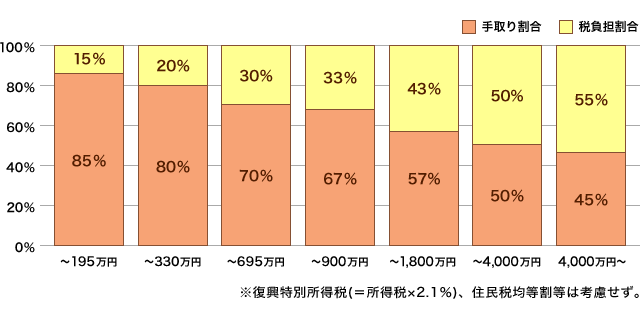

個人の場合、利益が大きくなると支払う税金の金額が大きくなります。以下は、所得税の税率表です。

個人の所得税の税率表

[table id=3 /]

これに加えて、住民税は一定になるため、10%が加算されます。

たとえば、43%の場合は実際に税金の金額は53%です。上記の数字に住民税の10%を足した金額が個人の税率になります。

法人税の税率表

[table id=14 /]

法人の場合、これに加えて約7万円の均等割りという住民税かかります。

アパート経営を法人化するタイミングは?

アパート経営で法人化するタイミングは、一体いつがいいのでしょうか。それは、個人の所得税の税率が法人税の税率を超えた場合です。

個人税率が法人税率を超えるのは900万円

所得が900万円を超えると、個人の税率が法人税の税率を超えます。つまり、所得が900万円を超えると法人化したほうが税率は安くなるのです。

個人の税率表からわかるように、個人の税率は所得が少ないと低いですが、金額が大きくなると税率は高くなります。

個人の所得税の税率表

出典:へーベルメゾン

所得が900万円を超えると税金は、33%になります。これに住民税10%が加わるので、43%の税率です。

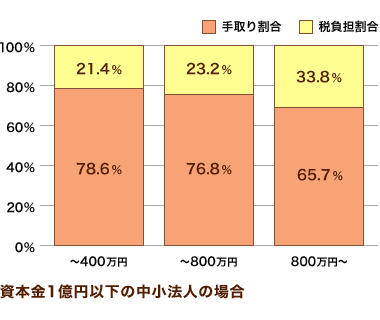

一方、法人税は800万円を超えると約38%になるため、個人の税率よりも低いです。

法人税の税率表

出典:へーベルメゾン

900万円の利益がある場合、個人は43%の税率になり、法人の場合は約38%の税率になります。

家賃収入と利益の違い

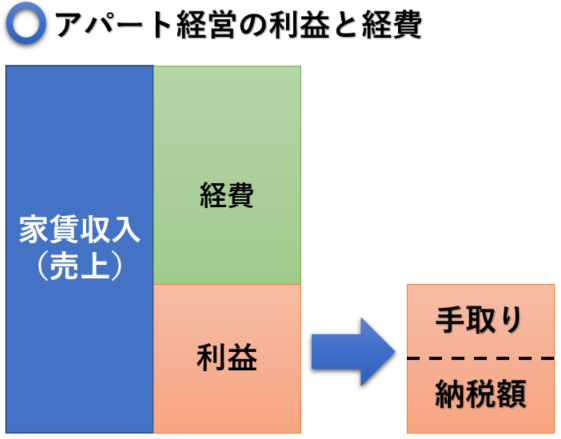

ただ、これはあくまでも利益になります。利益とは、アパートの家賃から経費を差し引いた金額のことです。

つまり、家賃収入が900万円あったとしても、そこから経費を差し引いた金額が実際の利益になります。そのため、家賃収入が900万円あった場合、その金額全てが利益というわけではありません。

所得税の課税は利益に対して発生するため、家賃収入の金額ではなく利益が900万円を超える場合は法人税のほうが安くなります。

家賃収入と利益はイコールではないため、覚えておきましょう。

サラリーマン大家の場合の法人化は?

サラリーマンで大家をしている方の場合は、法人化についてご紹介します。サラリーマンの場合、すでに給与所得があるため、家賃収入の利益と合算した金額が所得税の対象額になります。

仮に、サラリーマンで年収が500万円ある方の場合、アパート経営で利益が400万円あると仮定すると、900万円が収入の合計の金額になります。

500万円(給与所得) + 400万円(家賃収入の利益) = 900万円(所得の総額)

サラリーマンの方は、給与所得と家賃収入の所得の合算が課税対象額になることを覚えておきましょう。

仮に、アパートの収支シミュレーションを行い、所得が大きく増える場合は法人化してしまうのも1つの方法です。

アパート経営の法人化のメリット

アパート経営をする上で、法人化のメリットをご紹介します。

所得税が安くなることもそうですが、それ以外にも多くのメリットがあります。どのようなメリットがあるのかを把握しておきましょう。

- 所得税よりも法人税のほうが安くなる

- 役員報酬を経費にできる

- 退職金を積み立てられる

- アパート経営の法人化は相続税対策になる

- 経費計上可能なものが増える

- 赤字を9年間繰り越しできる

アパート経営の法人化には、このようにたくさんのメリットがあります。それでは、具体的にどのようなメリットがあるのかをご紹介していきます。

所得税よりも法人税のほうが安くなる

先ほどもお伝えしたように、法人化すると個人の所得税よりも法人税のほうが安くなります。そのため、大きな利益のある大家の方は、法人化すると支払う税金の金額が安くなります。

アパート経営の利益があり、所得税に悩んでいる方は収める税金の税率を考慮して法人化するかを検討しましょう。

役員報酬を経費にできる

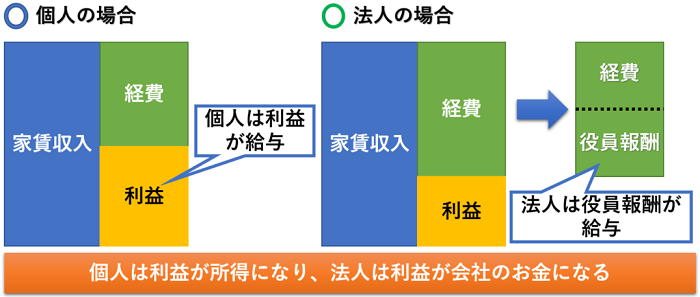

法人化すると利益の中から役員報酬を支払います。

つまり、給与を自分に対して支払うようになります。この役員報酬は経費として計上可能です。

個人の場合は、利益はすべて自分自身で使うことができましたが、法人化すると会社のお金になるため、利益をすべて自分自身のお金として利用することはできません。

役員報酬として、会社のお金を給与として自分自身に支払います。そのお金が経費として認められるため、大きな節税効果が期待できるのです。

たとえば、年間で1,000万円の家賃収入があった場合、役員報酬を年間で300万円支払うと残りの利益は700万円です。

1,000万円(家賃収入) – 300万円(役員報酬) = 700万円(残りの利益)

もちろん、ほかにも経費はありますが、単純に考えるとこのような考え方になります。

つまり、法人化すると利益は会社のお金になります。個人の場合とは違い、自分自身で自由に使うことはできません。

しかし、役員報酬という形で自分に給与を支払えば、自由に使えるお金になります。なおかつ、その費用を経費にできます。そのため、会社の利益を減らすことが可能です。

利益が減れば、法人として支払う法人税を安くすることができます。法人化すると役員報酬を経費として計上できるので、利益を減らせます。

そして、収める法人税を安くできるのです。法人化すると役員報酬を経費にできるメリットがあります。

法人化するとこのようなメリットがあることを覚えておきましょう。

退職金を積み立てられる

法人化だけではなく個人の場合でも利用できますが、「小規模企業共済」という制度があります。

これは、従業員が20名以下の小規模の法人のみ入れる退職金制度のことです。

毎月1,000~70,000円の範囲で自由に積立金額を選ぶことができ、すべてが経費になります。

毎月控除を受けて、事業をやめた場合や満65歳になった場合に、退職金として受けることができる便利な制度です。また、一定条件を満たせば、支払った掛け金に応じて貸し付けを受けられることもできます。

急に資金が必要になった場合などにも、利用できるので非常に便利な制度です。

アパート経営の法人化は相続税対策になる

アパート経営をする上で、法人化すると相続税対策になります。個人の場合は、アパートの評価額に応じて相続税がかかってしまいます。しかし、法人の場合は、個人とは異なり相続税がかかりません。

アパート経営をして相続を検討している方は、法人化すると相続税を節税できるのでおすすめです。

法人化するとこのような節税も可能です。アパート経営をしている方で相続税対策を検討している方は、法人化して税金対策をしましょう。

経費計上可能なものが増える

個人では経費として計上できない場合でも、法人化すると経費として計上可能なものが増えます。

個人の場合、不動産で経費として認められるものは少ないです。

たとえば、打ち合わせで飲食店を利用した場合の飲食代なども経費として認められません。アパート経営に必要ではないと判断されるからです。

しかし、法人化するとそれらの費用も経費として認められるようになります。アパート以外にも事業を行えるようになるからです。

また、そのほかにもセミナーで遠方に出かけた際の交通費や宿泊代など、法人化すると経費として認められる幅が広がるのです。

法人化すると経費として認められるものが増えます。

今まで経費にならなかったものが経費として落とせるので、法人化するといろいろなものが経費として計上できるメリットがあります。

アパート経営の経費については、「アパート経営の経費で税金対策しよう!落とせるものや節税のコツ」の記事で経費として落とせるものなどを解説しています。

アパート経営の経費について知りたい方は、こちらの記事にも目を通しておきましょう。経費計上できるものは、申告漏れのないようにしてください。

赤字を9年間繰り越しできる

株式会社にすると赤字を9年間繰り越しできるようになります。赤字になってしまった場合、それを繰り越すことができれば、税金が安くなるからです。

たとえば、今年100万円の赤字になってしまったと仮定します。そして、次の年に100万円の利益が出たとしても、去年の赤字の100万円があるため、利益が相殺されます。

利益が0円であれば、税金はほとんどかかりません。

2年間の利益が0円になるので、2年目に利益が出ても前の年の赤字を繰り越すことで利益を減らすことができます。法人の場合、9年間にわたって赤字を繰り越せるメリットがあります。

アパート経営法人化のデメリット

アパート経営をする上で、メリットだけではなくデメリットもあります。

一度法人化してしまうと後戻りはできないため、よく考えて株式会社を設立するようにしましょう。

設立時に手続きなどの手間がかかる

法人化すると個人よりも手間がかかります。会社を設立する際に、手続きが必要になります。また、会計処理や税務の申告の方法が難しくなるため、税理士に頼まなければいけません。

法人化すると手続きや税務処理が手間になります。また、税理士に依頼する場合、当然費用がかかります。

法人化すると手続きなどが複雑になり、税理士に依頼するための費用なども必要です。法人化を検討している方は、手間がかかることを覚えておきましょう。

法人化には費用がかかる

株式会社を設立する場合、手続きや維持に費用がかかります。法人化の際にかかる費用は以下の通りです。

| 株式会社の設立手続きに必要な予算 | |

| 登録免許税 | 150,000円〜 |

| 定款の認証手数料 | 50,000円 |

| 定款の謄本手数料 | 約2,000円 |

| 定款に貼る収入印紙代 | 40,000円 |

| 合計 | 242,000円~ |

法人化する場合、これらの費用が必要になります。法人化を設立する際は、これらの費用を用意しておきましょう。

税務調査の入るリスクが高くなる

株式会社の場合、個人に比べて税務調査の入る確率が高くなります。個人の場合、数が多いため、税務署もすべての事業者に調査することは難しいです。

さらに個人の場合、たとえ所得の申告漏れがあったとしても相続税によって課税できるため、後で税金を徴収することができます。そのため、法人を優先的に税務調査する必要があります。

また、法人の場合事業が大きくなるので、収める税金の金額は大きくなります。

仮に、法人が所得漏れや経費として認められないものを経費にしているなど、脱税の金額も大きくなります。

年間の売り上げが2,000万円の個人と1憶円の法人であれば、優先的に調査するのは法人のほうがいいですよね。

脱税の金額を考えると、個人よりも法人を優先的に税務調査する必要があるため、個人よりも税務調査のリスクが高くなることを覚えておきましょう。

赤字でも税金がかかる

個人の場合、赤字でも税金がかかります。売り上げがあってもなくても、以下の費用は必ず支払わなければいけません。

| 毎年払わなければいけない税金 | |

| 法人都道府県民税均等割 | 20,000円 |

| 法人市町村民税均等割 | 50,000円 |

| 合計 | 70,000円 |

法人化した場合、これらの費用が毎年かかります。赤字でも必ず支払わなければいけないため、覚えておきましょう。

まとめ

アパート経営をしている方は、利益が大きくなったら法人化するようにしてください。個人の所得税よりも法人税のほうが安くなるからです。

家賃収入による利益が900万円を超える場合、法人化するのが一つの目安です。また、サラリーマンの方は給与所得との合算になるため、給与と家賃収入の利益が900万円を超えるのであれば、法人化を検討しましょう。

ただ、節税ができるなどのメリットはありますが、手続きや費用がかかるなどのデメリットがあります。法人化する場合は、税理士などに相談して行うようにしましょう。

Warning: Trying to access array offset on value of type bool in /home/nakajiyoshi/totikatu.com/public_html/wp-content/themes/jin/cta.php on line 8

Warning: Trying to access array offset on value of type bool in /home/nakajiyoshi/totikatu.com/public_html/wp-content/themes/jin/cta.php on line 9

アパート経営で土地活用したい方はこちら

アパート経営以外の土地活用を検討している方は、「タウンライフ土地活用」がおすすめです。土地活用で最も儲かるプランを提案してくれます。

土地活用するのであれば、楽で簡単に誰でも儲かる方法で土地活用したいですよね。

たった3分の入力で無料で資料が貰えるため、これを利用しないなんて損です!無料で資料を貰って最も儲かる土地活用プランを作成してもらいましょう。