アパート経営をする上で、経費についてわからないという方は多いのではないでしょうか。賃貸経営する際、必要になる経費を計上することで税金対策が可能になります。

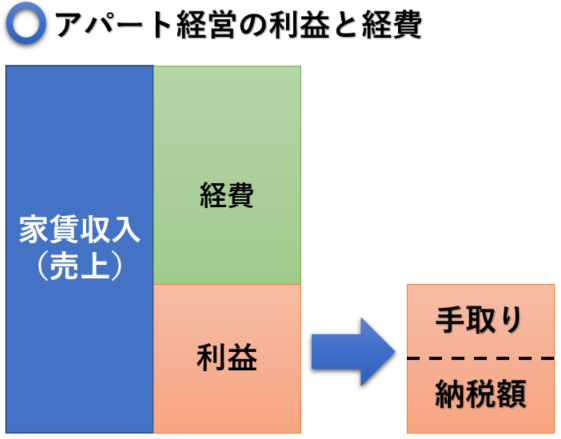

税金は、家賃収入から経費を差し引いた利益に課税されるからです。

とはいえ、経費についてどのような仕組みなのか、経費として落とせるものや範囲など気になるものですよね。多くの税金を支払わないためには、経費として落とせるものはしっかり計上しましょう。

そこで本記事では、アパート経営をする上で経費について、経費として落とせるものなどをご紹介します。アパート経営の経費についてしっかり勉強しましょう。

目次

経費とはそもそもどんなもの?税金対策の基本

アパート経営をする上で、税金対策をしないと後悔します。利益を出すとその金額に応じて課税されるからです。

経費として計上できるものがあるのであれば、申告漏れのないようにしましょう。そして、経費として計上することを「経費で落とす」というような表現をします。

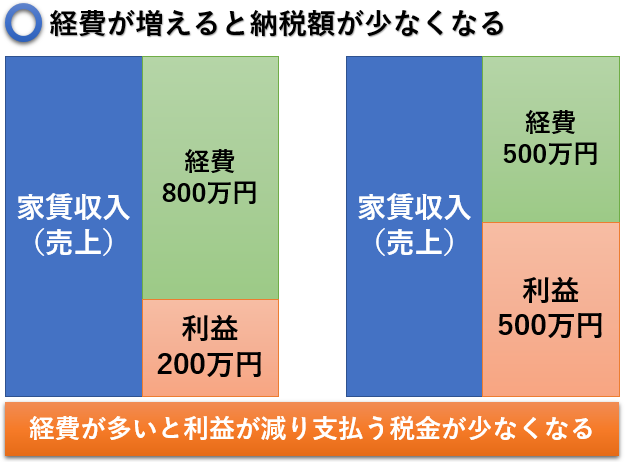

たとえば、家賃収入が年間で1,000万円あり経費が500万円かかった場合、残りの500万円が利益です。そのため、この500万円が課税対象です。

しかし、経費が800万円の場合、200万円が課税対象になります。税率は金額が多いほど納税の金額は増えます。そのため、同じ家賃収入1,000万円だとしても、利益が500万円よりも200万円のほうが支払う税金は少なくなるのです。

多く税金を支払わないためには、できるだけ多くの金額を経費として落とす必要があります。

ただし、経費として計上できないものを計上することはできません。また、経費になるものだとしても無駄遣いをするのは控えましょう。

適切な経費をしっかり計上し、利益が出たら納税するのが賃貸経営で成功するポイントです。

経費を計上することで節税対策ができる

経費で落とすことができると節税対策が行えます。経費を支払うと利益が減るからです。

ただ、経費として認められるものと認められないものがあります。アパート経営の場合、アパート経営をするために必要なものでなければ、経費として計上できません。

なんでも経費にできるわけではないのです。経費を計上することで利益を減らし、絶税対策ができますが、経費として計上できないものがあるため注意が必要です。

次項では、経費で落とせるものをご紹介します。

アパート経営において経費で落とせるもの一覧

アパートの経費として落とせるものをご紹介します。ただ、人それぞれ状況が異なるため、必ず全てのものを経費として落とせるわけではありません。

たとえば、接待交際費などです。これらはアパート経営において必ず必要ではないと判断できるからです。

また、個人事業主では経費として落とせなくても株式会社にすると経費として落とせるようになります。そのため、この部分の判断は税理士などの専門家に相談するようにしてください。

管理費

アパート経営の管理を管理会社に任せる場合、管理費は経費として計上できます。家賃の3~10%が管理費の費用の目安になります。

管理費や管理会社やどこまで管理するかによって異なるため、一概に何%と言えないのが事実です。

管理業務を全て任せれば、管理費用は高くなります。また、管理業務を一部分だけ任せるのであれば、管理費用は安くなるからです。管理費用は人それぞれ異なることを覚えておきましょう。

地代賃料(土地を借りている場合)

アパート経営をする場合、土地を借りてアパート経営をするケースがあります。その場合、借地の賃料を支払います。この費用は経費になるため、覚えておきましょう。

修繕費

入居者が退去した場合、そのままでは汚れていて次の入居者がすぐに住むことはできません。そこで原状回復を行います。クリーニングなどをするため、この費用は経費として計上可能です。

エアコンや給湯器の修理費も修繕費として経費にできます。

ただ、外壁塗装の費用において建物を修繕する目的であれば、経費として計上できます。

また、建物の価値を上げるために行うと減価償却(法律で決められた期間で毎年経費を計上すること)といって、一括で経費計上できなくなります。

一般的な外壁塗装であればいいですが、外観をおしゃれにするなど建物の価値を上げるための修繕だと、一括経費計上できなくなるため注意してください。

損害保険料

アパートにかけている火災保険や地震保険などの保険料は、経費として認められます。万が一のことを考えると必ず加入しておきましょう。

火災保険は、火災だけではなく雨樋が雪で破損した場合なども風災補償で保険金が支払われます。保険料は経費になるため、加入しなければ損です。必ず加入するようにしてください。

減価償却費

建物の費用や設備にかかった経費の中には、1度で経費計上できないものがあります。アパートの建設費用やリノベーションをして建物の価値を上げた場合の費用です。

この場合は、その金額を減価償却率によって算出して毎年項目ごと決められた年数で経費計上します。

たとえば、アパートの建設費用は22年間かけて経費計上しなければいけません。建物が5,000万円の場合、以下のように毎年少しずつ経費として落としていきます。

5,000万円(建設費用) ÷ 22年(減価償却:減価償却率0.046) = 230万円(毎年の経費)

このように、建物や設備によっては減価償却率というものがあり、決められた年数で経費を計上しなければいけません。一度に経費として計上できないので覚えておきましょう。

租税公課

アパート経営をする際に支払う税金を経費にできます。たとえば、以下のものが経費として当てはまります。

- 固定資産税

- 登録免許税

- 個人事業税

- 法人事業税

- 印紙税

- 自動車税

アパート経営をする際、これらの税金を支払います。これらの税金は経費として認められますので、忘れずに経費として計上するようにしてください。

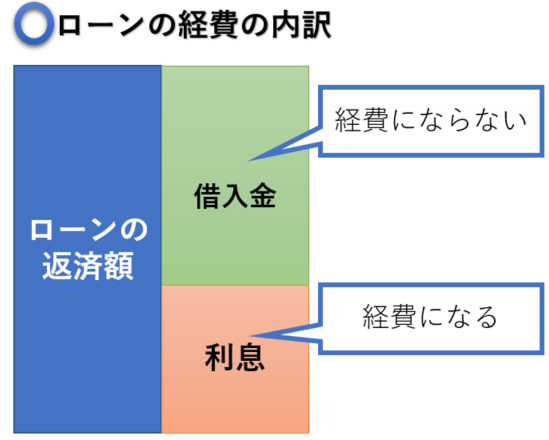

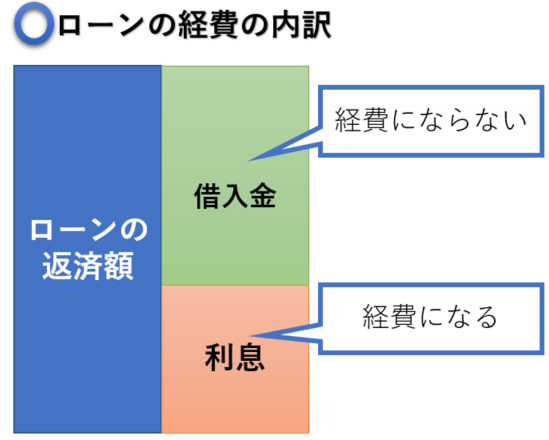

ローン返済額の利息部分

アパートを購入する際、ほとんどの方がアパートローンでお金を借りて物件を購入します。このとき、アパートローンの金利によって利息が発生します。このときの利息部分は、経費として落とせるのでしっかり計上しましょう。

実際にローンを返済する場合は、利息と元金を両方支払いますが、あくまでも利息部分だけが経費になるので注意が必要です。

ローン保証料

アパートローンを申し込む際、ローン保証料を支払います。万が一ローンの返済ができなくなった場合に、保証会社に支払いを保証してもらうための費用です。

これにより、金融機関はアパートオーナーがローンを返済できなかったとしても、保証会社からローンの残債を支払ってもらえます。この費用は、大家が保証会社に支払う仕組みです。

ローンの保証料の支払い方ですが、最初に一括で支払う方法と月々の返済に含まれている場合の2種類があります。

経費として落とせるため、ローンの保証料の支払い方を確かめてから経費で落とすようにしてください。

手数料

アパート経営において、不動産会社に入居者の募集を任せたり、契約更新の際に仲介手数料を支払ったりします。その際の費用は経費として計上可能です。

交通費

アパート経営のためにタクシーや電車、新幹線を利用した場合の交通費は経費になります。

- アパート会社が開いたセミナー

- 所有する物件を見に行くための交通費

- これから購入する土地の市場調査

アパート経営を行うと、このような場所に行くことがあります。これらのアパート経営のために必要であれば、交通費を経費として計上可能です。

アパート経営に必要な移動は交通費として経費計上できますので、領収書を貰うようにしてください。

通信費

携帯電話料金やインターネット料金などの通信料金は経費として計上できます。

管理会社と電話したり、アパート経営に役立つ情報をインターネットで調べたりしますよね。

ただし、携帯電話のようにプライベートでも利用する可能性があるものは、全額経費として計上できるわけではありません。そのため、利用金額の4割程度を経費として計上するようにしてください。

新聞図書費

賃貸経営をする上で、新聞や書物を購入するのではないでしょうか。アパート経営の情報を知るために必要なことですよね。アパート経営に必要であれば、経費として計上可能です。

本などを読んでアパート経営に役立てましょう。そして、上手に節税するようにしてください。

水道光熱費

賃貸部分で水道光熱費を支払っている場合、経費として計上可能です。アパート経営のエントランスの電気料金などです。

広告宣伝費

入居者を募集するために、チラシやWEB広告を利用する際はその費用を広告宣伝費として経費にできます。

ただ、管理会社が集客してくれている場合は、必要ありません。自分自身で広告を出している場合に限ります。

接待交際費

アパート経営において、打ち合わせなどで飲食店を利用した費用や手土産代なども経費として計上できます。管理会社や税理士など打ち合わせする機会はありますよね。

その場合は、接待交際費を利用できます。

消耗品費

ボールペンやプリンターのインク、紙などは消耗品として経費で落とせます。確定申告や経理をする際にペンなどを利用しますよね。

経費として計上できるため、忘れずに申告しましょう。

外注費

税理士や弁護士などを利用した際の費用は、外注費になります。経費として落とせますので、領収書を忘れずに貰うようにしましょう。

その他・雑費

アパート経営をすると立ち退き料などの費用が発生します。これらは、雑費として計上可能です。覚えておきましょう。

アパート経営の経費にならないもの

アパート経営で経費になるものをご紹介してきました。経費にすると節税対策が行えます。

ただし、経費として落とせないものもあります。どのようなものが落とせないのかをこの項ではご紹介しましょう。

経費として落とせるものと落とせないものを事前に把握し、税金対策を健全に行ってください。

借入金

アパートローンの金利部分は経費になりますが、借入金そのものは経費として計上できません。間違いやすいため、注意してください。

先ほどもお伝えしましたが、今一度確認しておきましょう。

所得税・住民税

税金の中でも、所得税と住民税は経費として計上は不可能です。これらは、利益に対して発生した税金になるからです。

個人事業主の場合は、所得税です。そして、法人の場合は法人税になります。これらを節約するために節税を行う必要があります。

所得税と法人税は、経費計上はできないので覚えておきましょう。

罰金等

罰金等の費用は経費として認められません。

たとえば、アパートの管理に運転していた車で違反してしまった場合や、確定申告が遅れた場合の追徴課税などの費用です。

一見、仕事で利用していた自動車運転の罰金は経費にできそうですが不可能です。覚えておきましょう。

プライベートの部分の利用

プライベートで利用する可能性のあるものは、全額経費として計上することは不可能です。

個人事業主と法人で若干異なるものの、携帯電話などはビジネスで利用するといっても、プライベートでも利用する可能性があります。

プライベートの利用分は経費として落とせません。そのため、携帯電話料金などは、4割を経費として落とすのが一般的です。

ただ、先ほどもお伝えしましたが、個人事業主と法人の場合では異なりますので、詳しくは税理士などに相談するようにしてください。

開業初年度にかかる必要経費

アパート経営において、初年度は最もお金が必要です。初年度にさまざまな支払いが必要になるからです。

これからアパート経営を始める方やすでに賃貸経営をしており、これから新しくアパートを建設する方は、初年度に必要な経費を把握しておきましょう。

不動産取得税

物件を購入した場合には、税金が発生します。

ただ、この費用は経費として計上可能です。そのため、忘れずに経費計上するようにしましょう。

また、新築の場合は減税処置があるので、新築アパートを建設予定の方は利用するようにしてください。

ローンを組む際に必要な手数料

アパートローンを組む際に、金融機関に手数料を支払わなければいけません。この費用は経費として認められるため、忘れずに経費にするようにしてください。

修繕・リフォーム費用

新築アパートではありませんが、中古アパートを購入した場合修繕しなければいけないケースがあります。その場合のリフォーム費用は、経費として計上可能です。

仲介手数料

不動産会社に仲介料を支払う場合、その費用は経費になります。

登録免許税・司法書士報酬

アパートの所有権を登記(法的に登録すること)する場合、登記費用がかかります。また、司法書士に依頼しなければ登記できません。

登記費用と司法書士の報酬は、経費になるので覚えておいてください。

修繕費の経費の注意点:修繕費と資本的支出の違い

アパートの外壁塗装などで修繕した際は、経費の計上の仕方に違いがあるため、注意してください。

「修繕費」「資本的支出」の2つの種類があり、それぞれ経費の落とし方が変わってくるからです。

修繕費は一括で経費計上が可能

アパート経営で修繕費と認められる場合、一括で経費計上ができます。

アパートの外壁塗装で、古くなった外壁を元の状態へ戻すための原状回復工事の場合は、修繕費に当てはまります。

基本的には、アパートの外壁塗装は修繕費として経費計上可能です。

資本的支出は減価償却が必要

しかし、外壁塗装を行う際に外壁の価値を高める工事だと、資本的支出になります。この場合、減価償却によって一度に経費として計上できなくなります。

たとえば、アパートの外壁にタイルを張ったり必要以上にグレードの高い塗料で塗装したりすると資本的支出になってしまうのです。

仮に、200万円でアパートの外壁塗装をしたとしても200万円を一括で経費にできません。決められた年数で減価償却しなければいけないからです。

これでは、手元のお金だけが無くなってしまいます。

出典:へーベルハウス

アパートの外壁塗装をする際は、このように経費計上の仕方が異なります。外壁塗装をする際は、経費の落とし方に注意してください。

アパート経営で節税するためのコツ

アパート経営で節税するためには、経費を多く計上して利益を減らす必要があります。ただ、経費にできるものには限界があります。

そこで、アパート経営で上手に節税するためのコツをご紹介します。

小規模企業共済

小規模企業共済は、個人事業主のための退職金制度です。毎月1,000~70,000円まで積み立てることができて、加入後も増額・減額が自由にできます。

確定申告の際に、掛け金の全額を経費として計上できるため、大きな節税効果が期待できます。

出典:中小企業

将来のことを考えても、こういった積み立ては非常に重要です。

また、節税にもなりますので、利益が出ている大家の方は小規模企業共済を活用して上手に税金対策しましょう。

とりあえず領収書は持っておく

経費にするためには、領収書が必要です。領収書がなければ経費にできません。

ただ、中には経費にできるものとできないものがあります。その場合は、とりあえず領収書を貰っておきましょう。

経費にできるかできないかは、後で判断すれば経費の申告漏れは無くなりますよね。いざというときのために、領収書はとりあえず貰っておきましょう。

法人化して節税する

アパート経営は、法人化すると節税できます。さまざまな支払いが多くなるからです。そのため、税金対策の範囲も大きくなります。法人化のメリットは以下の通りです。

- 相続税対策

- 赤字を9年間繰り越し控除できる

- 生命保険控除の金額が増える

- 所得税よりも法人税のほうが安い

順番に解説します。

相続税対策

法人化すると役員に給与を分散できます。そのため、個人だけにかかる相続税を少なくできるメリットがあります。

仕組みはややこしいですが、法人化すると物件が会社名義になるため、相続税対策ができると覚えておきましょう。

赤字を9年間繰り越し控除できる

法人化すると赤字を9年間繰り越しできます。

個人事業主の場合、3年になりますが、法人の場合は9年になるため、赤字を繰り越せる年数が増えます。

生命保険控除の金額が増える

個人の場合、生命保険控除は年間で4万円が限度です。

しかし、法人だと保険料の半額を経費として計上できます。保険に手厚く加入している方は節税ができるため、法人化するとメリットが大きいです。

所得税よりも法人税のほうが安い

アパート経営は利益が安定するため、家賃収入の金額が多くなってきたのであれば、法人化して株式会社にしましょう。

利益が大きくなる場合、個人事業主の場合の所得税よりも法人税のほうが安いです。

たとえば、900万円を超えると所得税は33%になります。さらにこれから住民税が10%かかるため、43%税金が引かれます。

[table id=3 /]

国税庁から引用

法人税のほうが43%よりも低いため、株式会社にしたほうが納める税金が少なくなるのです。

税理士と相談して個人事業主のままにするのか、それとも法人化して株式会社にするのかを決めるようにしましょう。

まとめ

アパートの経営において経費はとても重要です。利益が出すぎてしまうと税金を多く支払わなければいけません。そのため、アパート経営で経費があったのであれば、申告漏れのないようにしましょう。

とはいえ、経費として認められないものを経費計上するのは控えるようにしてください。これは立派な脱税だからです。

経費として計上できるものは経費で落とし、それでも利益が出てしまった場合はしっかり納税するようにしてください。

Warning: Trying to access array offset on value of type bool in /home/nakajiyoshi/totikatu.com/public_html/wp-content/themes/jin/cta.php on line 8

Warning: Trying to access array offset on value of type bool in /home/nakajiyoshi/totikatu.com/public_html/wp-content/themes/jin/cta.php on line 9

アパート経営で土地活用したい方はこちら

アパート経営以外の土地活用を検討している方は、「タウンライフ土地活用」がおすすめです。土地活用で最も儲かるプランを提案してくれます。

土地活用するのであれば、楽で簡単に誰でも儲かる方法で土地活用したいですよね。

たった3分の入力で無料で資料が貰えるため、これを利用しないなんて損です!無料で資料を貰って最も儲かる土地活用プランを作成してもらいましょう。